2022 城投“抱团”之省份指南

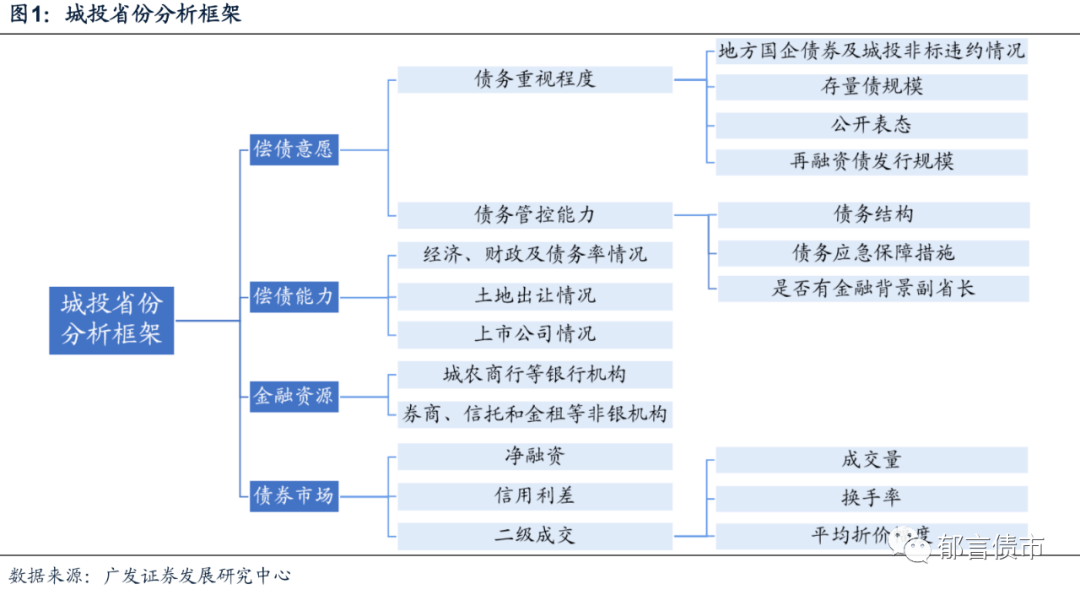

本文将对2021年初《城投“抱团”之省份指南》报告中的城投省份分析框架进行更新和丰富,主要从偿债意愿、偿债能力、金融资源和债券市场四个维度对各省份进行分析。

偿债意愿可以分为两个层面,一是对债务重视程度,二是对债务管控能力。总体来看,江苏、浙江、广东、安徽、福建、北京、上海、江西、山西、重庆偿债意愿较强,比较重视债务形象。贵州、辽宁、内蒙古、吉林、青海、云南、天津、四川和河南地方国企债券违约或者城投非标违约数量较多,但永煤违约以来河南、天津、贵州、辽宁、云南、青海均公开积极表态,辽宁、天津再融资债发行规模也较大,偿债意愿转强。

我们主要通过三个维度来衡量偿债能力:一是经济、财政和债务率,二是土地出让,三是上市公司数量及市值。总体来看,广东、江苏、浙江、山东、上海、北京、福建偿债能力较强,各项指标均较好,财力较强的同时,土地出让金对债务的覆盖比率以及上市公司总市值均较高。而内蒙古、黑龙江、吉林、甘肃、西藏、青海、宁夏,属于偿债能力偏弱的省份,不仅财力较弱,而且土地出让金对债务的覆盖比率较低;与此同时,这些省份上市公司数量较少且总市值较低。

金融资源方面,我们主要用区域内金融机构家数及资产总额来衡量金融资源,包括城农商行、证券公司、信托公司、金融租赁公司。总体来看,广东、上海、北京、浙江无论是金融机构总资产规模,还是对地方债务总额的覆盖比率均排名全国前6位。而青海、内蒙古、云南属于金融机构总资产规模,以及对地方债务总额覆盖比率双低的省份。

我们主要从三个方面来观察区域的债券市场情况,分别为一级净融资、信用利差、二级成交。总体来看,江苏、上海、福建、广东和安徽城投债流动性较好,2021年城投债融资保持净流入,2021年以来各等级信用利差均有所压缩,二级成交量较大、换手率高且折价幅度较低。而云南、内蒙古、贵州、甘肃和辽宁等省属于一级发行受阻、信用利差走扩、二级成交流动性较差的省份。

综合以上分析,我们将31个省份分为4个梯队,第一梯队:广东、上海、浙江、北京、江苏、福建。第二梯队:安徽、江西、湖北、山东、山西、新疆、重庆。第三梯队:四川、河北、陕西、河南、湖南、海南、西藏、广西。第四梯队:宁夏、天津、甘肃、黑龙江、贵州、云南、内蒙古、吉林、青海、辽宁。

在2021年1月26日的报告 《城投“抱团”之省份指南》 中,我们从偿债意愿、偿债能力和金融资源三个维度对各省份进行了分析,将31个省份分为4个梯队。本文将对城投省份分析框架进行更新和丰富。

一方面,永煤违约以来多地公开表态,以积极的态度应对债务风险。同时,2021年以来,各省开始积极争取发行“偿还存量债务”再融资债以置换隐性债务,也是地方政府采取实际行动化解区域债务风险的一个重要举措。两者均反映了地方政府对地方债务的重视程度,因此在偿债意愿-债务重视程度指标下,我们加入公开表态以及再融资债发行规模指标。另一方面,在银行理财全面真净值的背景下,投资者更加关心债券的流动性和估值波动风险,因此我们在原有的省份分析框架中加入债券市场情况,主要包括债券市场一级净融资、二级信用利差以及成交等指标。

偿债意愿可以分为两个层面,一是对债务重视程度,二是对债务管控能力。其中,对债务重视程度可以通过地方国企债券及城投非标违约情况、存量债规模、公开表态、再融资债发行规模来衡量。对债务管控能力可以通过债务结构、债务应急保障机制以及是否有金融背景副省长来衡量。

总体来看,江苏、浙江、广东、安徽、福建、北京、上海、江西、山西、重庆偿债意愿较强,比较重视债务形象,并且除江西外都有金融背景副省长。贵州、辽宁、内蒙古、吉林、青海、云南、天津、四川和河南地方国企债券违约或者城投非标违约数量较多,但永煤违约以来河南、天津、贵州、辽宁、云南、青海均公开积极表态,辽宁、天津再融资债发行规模也较大,偿债意愿转强。

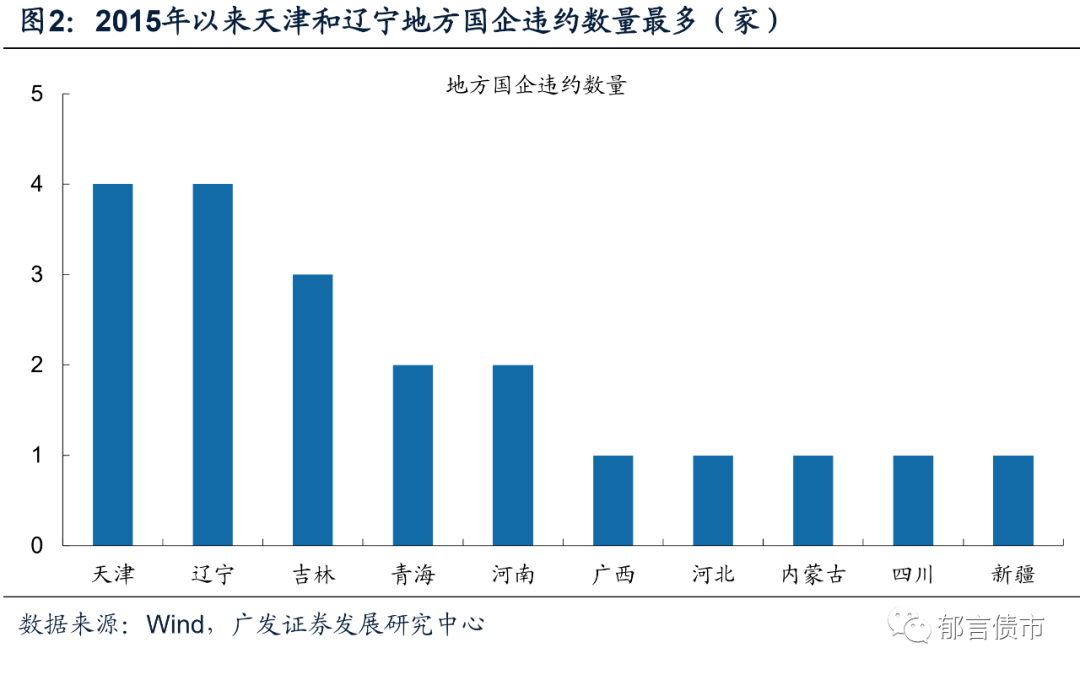

每个省份的地方国企债券、城投非标违约情况值得关注,这些负面事件的发生,往往是一个地区对债务不够重视的体现。地方国企债券违约,与企业经营相关,不过政府救助与否,往往成为是否走向违约的关键因素。因而,国企违约数量,在一定程度上反映了地方政府对融资形象的重视程度。2015年至今,一共有20家地方国企[1]发生债券违约(包括展期),其中天津和辽宁数量最多,各有4家;吉林、青海和河南分别有3家、2家、2家。其中,天津、辽宁、吉林和青海都是属于经济财政实力偏弱的地方,并且救助意愿较低,对债务形象重视程度不够。此外,广西、河北、内蒙古、四川和新疆各有1家。

新疆违约的是新疆生产建设兵团第六师国有资产经营有限责任公司,2018年8月13日“17兵团六师SCP001”发生违约,但很快于8月15日足额兑付本息,此后也没有再发生过违约。当时发生违约,主要因为兵团六师的董事长对债券市场认知程度不够,与整个区域无关,此次事件后新疆对于债务形象非常重视。

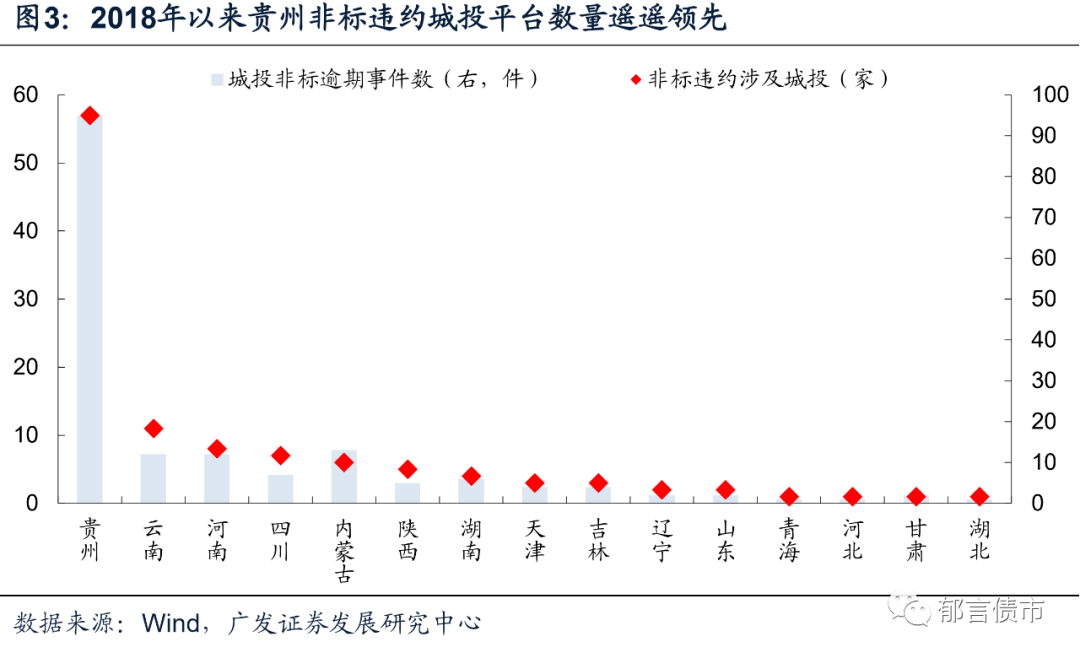

城投非标违约,与一个地区城投的融资结构有关,非标融资占比高的地方,如果叠加到期压力较大,出现违约的概率相应较大。不过我们可以发现城投非标违约,尤其是被媒体曝出的违约事件,并没有和非标融资占比成高度正相关。这背后的差异,可能就是一个地区对债务形象重视程度的差异。我们对2018年以来城投非标违约情况进行统计,发现贵州被曝出来非标违约的城投平台数量遥遥领先,为57家。其次是云南和河南,分别为11家和8家,四川、内蒙古和陕西也在5家及以上。

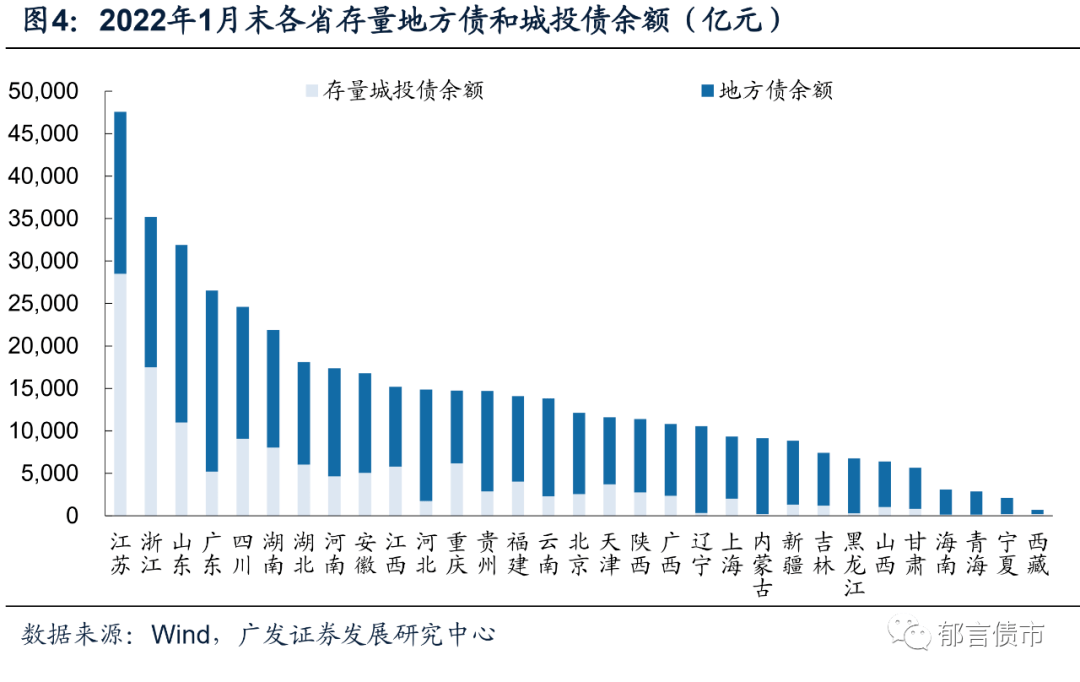

对于依靠债券市场融资多的地方,面临着更大的再融资压力。如果债务出现负面,整个省份的再融资成本可能都会有所提高,因而对债券市场的形象更为重视。从当前出过严重负面事件的省份来看,比如青海、内蒙古、辽宁、甘肃,存量城投债规模都比较少。而江苏、浙江、广东城投债和地方债规模都很大,均没有发生过大的负面事件,对债务形象更为重视。

在永煤违约后,各地方政府更加重视维护债券市场形象,山西、贵州、陕西、辽宁、云南、天津、河南、青海和甘肃等为提振债券市场信心多次公开表态或召开恳谈会。各省市往往表态坚决防止债券违约、不新增违约,并对当地的债务化解提出一些应对措施,主要包括设立债券保障基金或应急资金池、对国企注入优质资产、支持国企改革、严格规范国企债务管理和追责处罚等,以提振债券市场投资者信心。

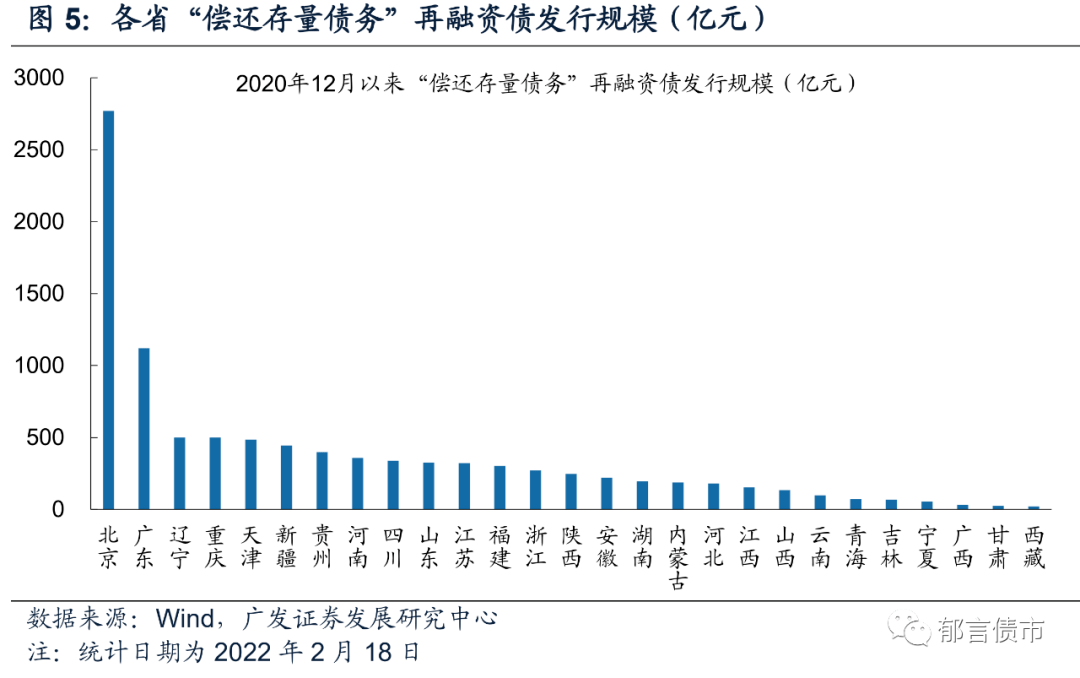

2020年12月起,部分地方政府再融资债的用途表述出现变化,由“偿还到期地方政府债券本金”变成“偿还存量债务/偿还存量政府债务/置换存量政府债务”,可能有部分用于化解隐性债务。“偿还存量债务”再融资债的发行规模较大,则表明区域争取这类债券的积极性较高,地方政府通过地方债置换隐性债务的意愿较强。

截至2022年2月18日,北京、广东、辽宁、重庆和天津“偿还存量债务”再融资债发行规模较大,均在450亿元以上,北京和广东分别发行2770、1121亿元。其中,广东“偿还存量债务”再融资债发行规模较大主要与其“全域无隐债”试点有关,2022年1月20日广东已如期实现“清零目标”。北京未公开提出“全域零隐债”试点,但“偿还存量债务”再融资债发行规模较大,可能也已经在推进“全域零隐债”。目前,31个省份中,仅湖北、上海、黑龙江、海南暂未发行“偿还存量债务”再融资债。

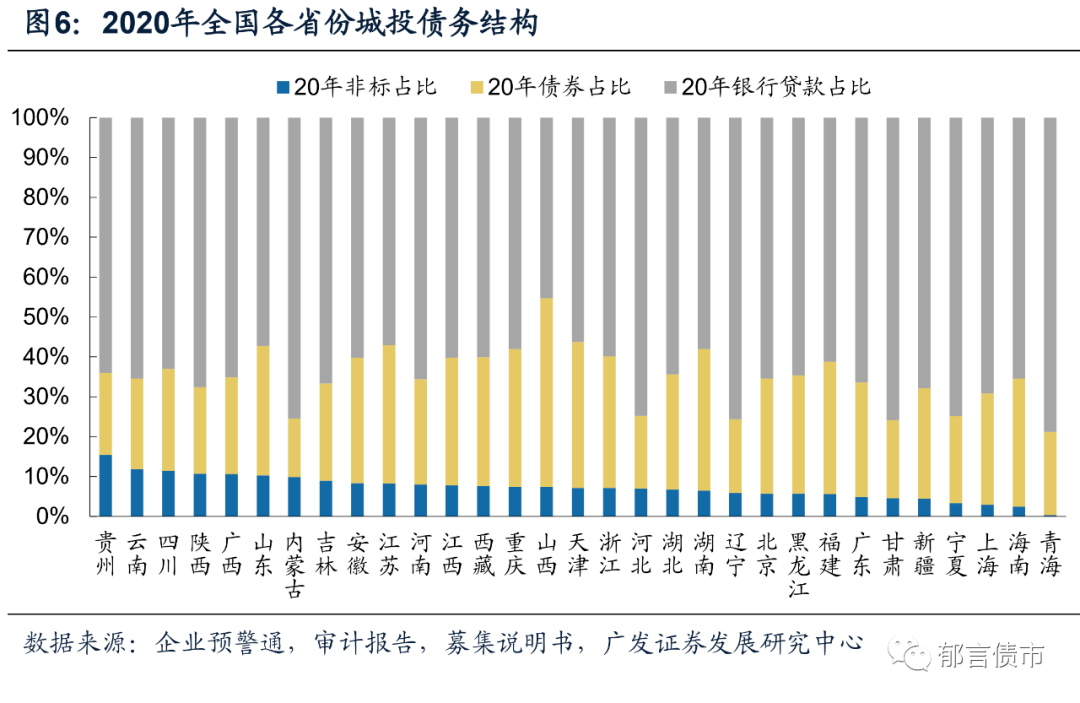

我们主要以城投非标占比衡量区域债务结构风险,非标占比过高则债务管控难度较大,也侧面表明区域债务管控的能力相对较弱。一般而言,非标债务的成本较高且透明度也较低,因而非标占比高的区域,债务结构较差,也侧面反映出该区域可能难以通过低成本渠道融资。

从非标占比来看,云贵川三省的非标债务占比位于全国前列,其中贵州非标占比显著高于其他省份,为15.4%,云南和四川的非标占比分别为11.9%和11.4%。其次是陕西、广西和山东,非标占比在10%-11%。宁夏、上海、海南和青海非标占比较低,均在4%以下。

一般而言,区域的债务应急保障机制越健全,政府应对债务风险的应急处置能力越强,在发生流动性危机时能快速响应,稳妥处置。因此债务应急保障机制也能反映各省对于债务风险的管控能力。根据各省政府工作报告、财政预决算报告等文件中对于债务管控或应急保障机制的描述,债务管控或应急保障机制主要可以分为以下三类:

1.设立定期风险监测、评估及预警机制。大部分省份都在政府工作报告或财政预决算报告中提出省内存在债务风险区域不平衡的问题,即存在个别高债务率地区,指出要严格监督指导高风险地区压降债务、控制债务风险。因此,大多数省份提出要建立债务风险管理体系,定期开展债务风险评估,对高风险地区进行预警,控制高风险地区新增债务限额。

2.建立考核和问责机制。大部分省份建立了关于债务管控的考核和监督问责机制,主要是针对严格落实隐性债务化解计划和严控隐性债务增加;将化债成果纳入区域领导班子考核体系,落实政府债务负面清单、严肃查处违法违规举债融资。

3.设立债务风险应急资金池。2019年以来,多地设立债务风险化解基金、信用保障基金等,为弱城投提供流动性支持,化解存量债务风险。这类基金的作用并非直接缓解区域内债务压力,其根本目的在于改善区域信用环境,为弱城投托底,防止发生违约风险。

目前,湖南、贵州、黑龙江、河北、内蒙古、云南、江苏、河南、天津、广西、甘肃、山东和重庆等已成立债务风险化解基金、债务平滑基金或者国企信用保障基金等各类基金,防范化解国企债务违约风险。2021年以来,河北省、潍坊市、兰州市和天津市直接与金融机构合作设立债券投资基金,主要用于投向估值承压的区域内国企债券,着力解决二级市场估值波动对一级发行传导的负向反馈。

我们还选取了一个省是否配有金融行业履历的副省长(或省委领导),作为债务管控能力的代理指标。金融副省长的出现可以追溯到2012年,朱从玖从证监会主席助理调任浙江省副省长。2018年开始,越来越多有着金融背景的副省长相继上任。这些副省长大都有着银行或金融监管机构从业经验,上任之后多分管金融及经济相关领域,对金融风险,可能更为应对有策。此外,也会为当地带来一些金融资源。例如贵州的副省长谭炯,上任之初就带领省内领导班子,在上交所举办了贵州省债券市场投资者恳谈会,引起市场普遍关注,在一定程度上增强了市场对贵州公开债券的信心。

我们对全国各省领导进行统计,发现全国有12个省份无金融背景副省长(或省委领导),分别为湖南、江西、云南、陕西、广西、新疆、黑龙江、甘肃、海南、青海、宁夏和西藏,以中西部欠发达省份为主。其余19个省份均有金融背景的副省长(或省委领导),具体来看,北京、上海、浙江、河南、广东5个省份的副省长曾在证监会、央行或外汇管理局等金融监管机构任职;江苏和安徽的副省长曾在国开行任职;其余省份的副省长以工行、中行、农行、建行、交行等国有大行的任职经历为主。

我们主要通过三个维度来衡量偿债能力:一是经济、财政和债务率,二是土地出让,三是上市公司数量及市值。总体来看,广东、江苏、浙江、山东、上海、北京、福建偿债能力较强,各项指标均较好,财力较强的同时,土地出让金对债务的覆盖比率以及上市公司总市值均较高。不过其中江苏由于债务规模太大,经调整债务率偏高。而内蒙古、黑龙江、吉林、甘肃、西藏、青海、宁夏,属于偿债能力偏弱的省份,不仅财力较弱,而且土地出让金对债务的覆盖比率较低;与此同时,这些省份经济活力也较弱,上市公司数量较少且总市值较低。

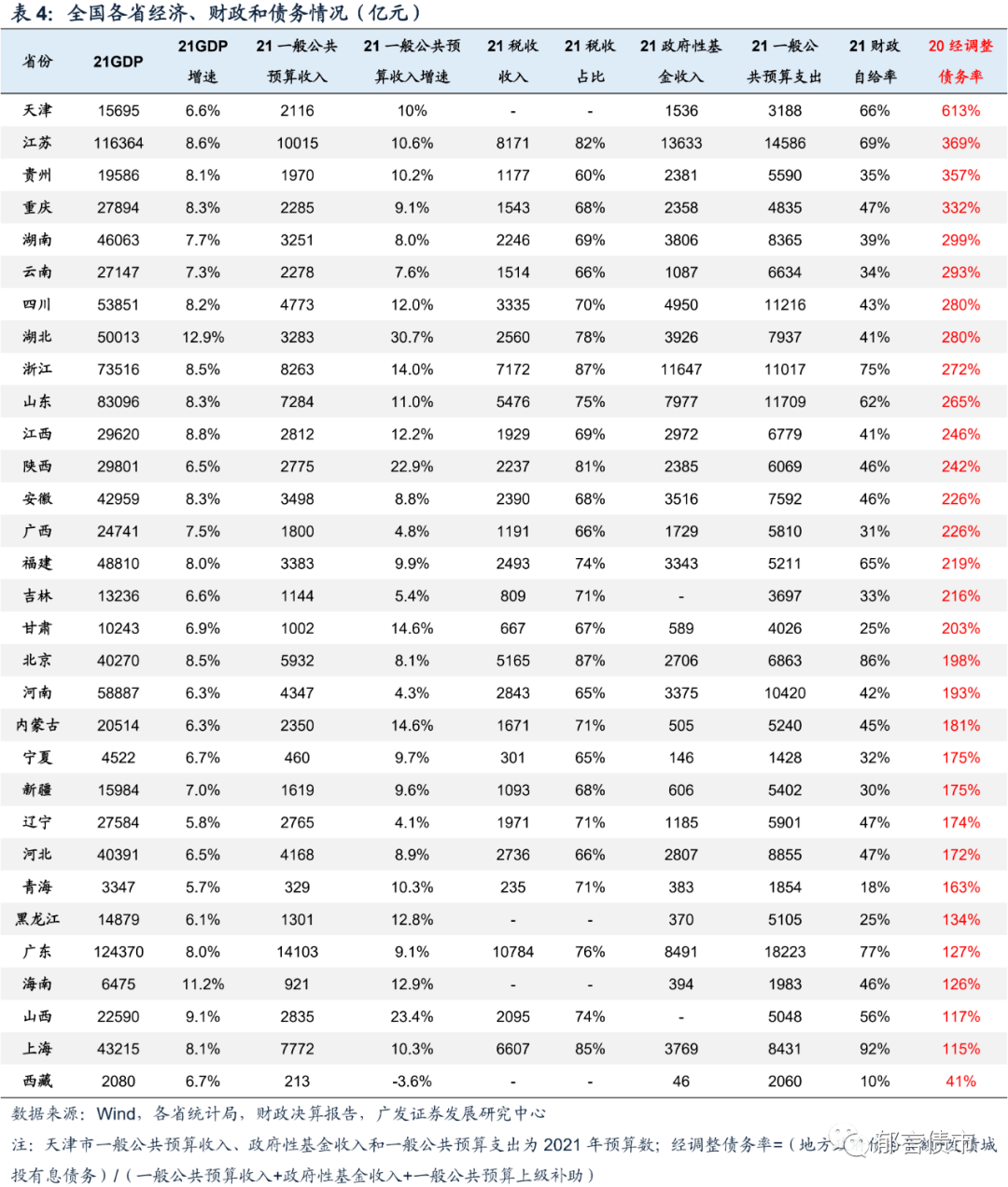

区域的经济、财政、债务是我们分析城投基本面最为关注的指标。经济方面,2021年广东和江苏GDP均在10万亿之上,分别为124370亿元、116364亿元,排名全国前2位。山东、浙江、河南、四川和湖北GDP总量水平也相对较高,均在5万亿以上。增速方面,2021年各省经济水平稳步恢复,各省GDP增速均在5%以上,11省GDP增速高于全国增速(8.1%)。其中,湖北省GDP增速最高,为12.9%,海南省GDP增速也在10%以上(11.2%),山西为9.1%。

财政方面,广东、江苏2021年一般公共预算收入位居全国前列,分别为14103亿元、10015亿元,浙江、上海、山东和北京在5000-9000亿元之间。海南、宁夏、青海和西藏2021年一般公共预算收入在1000亿元以下,其中西藏不足250亿元。增速方面,除西藏(-3.6%)外,其他省份2021年一般公共预算收入均实现增长,增速均超过4%。其中,湖北省2021年一般公共预算收入增速最高(30.7%),主要与2020年受疫情影响低基数有关,山西和陕西增速也在20%以上。

债务方面,2020年天津、江苏、贵州和重庆经调整债务率((地方政府债务余额+发债城投有息债务)/(一般公共预算收入+政府性基金收入+一般公共预算上级补助))处于较高水平,均超过300%。其中,天津经调整债务率较高,达613%。江苏虽然经调整债务率达到369%,但财政实力较强。此外,湖南、云南、四川、湖北、浙江和山东经调整债务率也相对偏高,均在250%以上。西藏、上海和山西经调整债务率在120%以下。

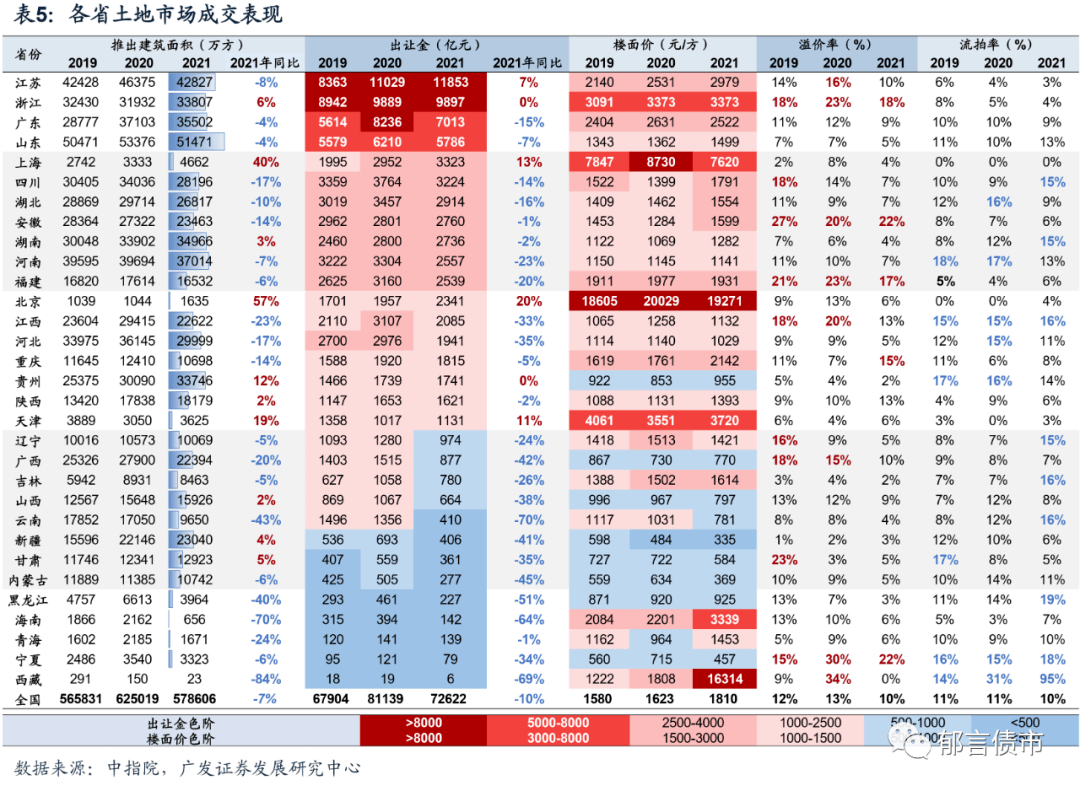

从过往发展历史来看,传统城投的商业模式是改变城市面貌,让土地增值,出让土地获取收入,从而偿还之前的债务。在这个闭环中,土地出让直接影响了一个区域的偿债能力,也是城投基本面的基石。

从土地出让金来看,江苏、浙江、广东和山东近3年出让金规模都位于5000亿元以上,领先于其他各省。其次是上海、四川、湖北、安徽、湖南、河南和福建,2021年出让金规模均在2500-4000亿之间。但其中四川、湖北、河南和福建,2021年土地出让金收入大幅下降,降幅均在10%以上。结合楼面价来看,浙江、上海、江苏和广东土地出让金规模和楼面价均较高。其他省份如山东、湖南和河南,虽然年度土地出让金规模位于2500-4000亿元,但楼面价相对较低,整体位于1000-1500元/方左右。

土地出让金的大小,可能与土地供应量相关,因而我们还要关注土地出让的流拍率,从供需相对强弱的角度,衡量一个地方土地市场的景气度。江苏、浙江、广东、上海、安徽和福建,属于土地出让规模大、楼面价高,同时流拍率较低的地区。江西、宁夏和西藏连续3年流拍率在15%之上,说明需求偏弱,当地市场整体景气度并不高。河南和贵州2019-2020年流拍率在15%以上,2021年虽有所下降,但也处于13-14%的偏高水平。流拍率高说明需求偏弱,当地市场整体景气度并不高。其中江西和河南主要由于内部地级市分化较大,宁夏各地级市流拍率均较高,贵州主要由安顺流拍率较高导致。

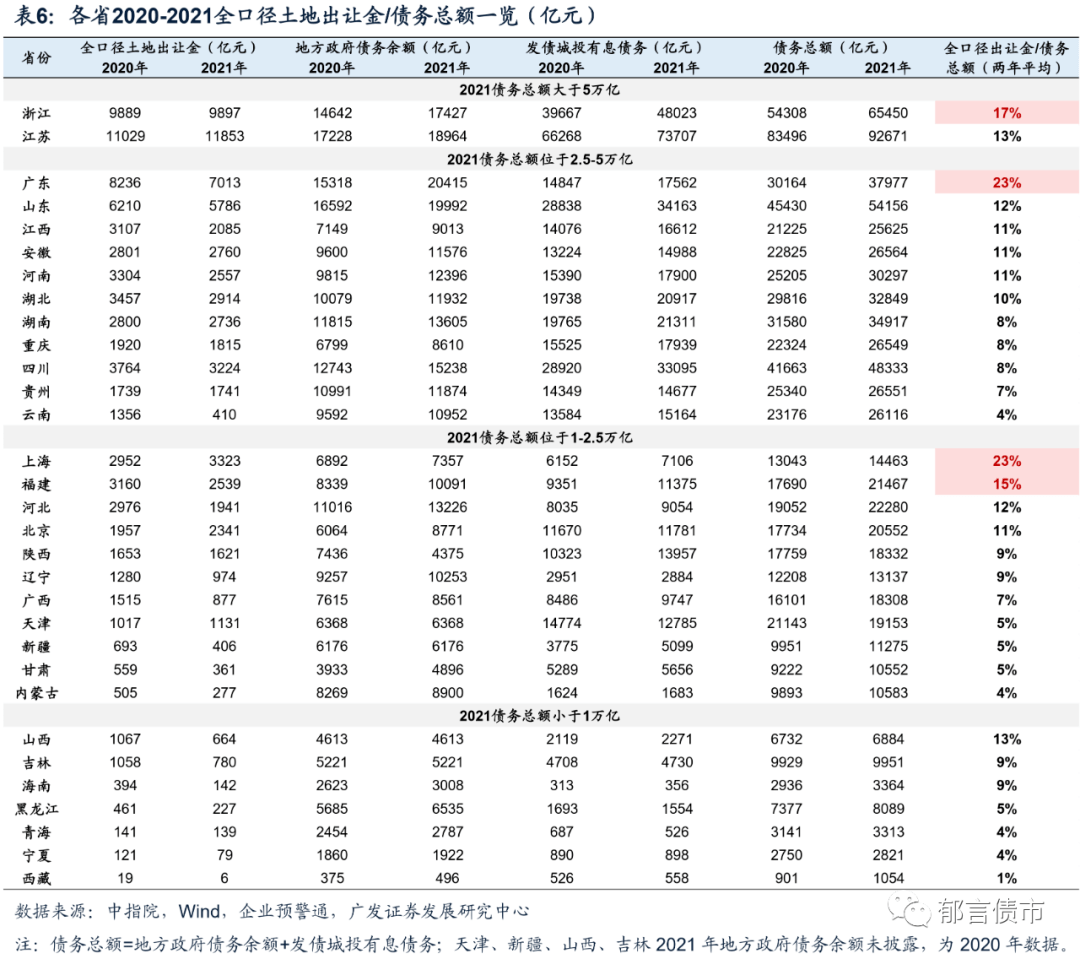

更进一步,我们将各省全口径土地出让金数据进行标准化处理,计算覆盖比率“全口径土地出让金/(年末地方政府债务余额+发债城投有息债务)”,并取2020年和2021年覆盖比率的平均值。整体来看,广东、上海、浙江和福建覆盖比率较高,均在15%以上,其中广东和上海均达23%。江苏虽然债务规模遥遥领先,但土地出让金覆盖比率仍达13%,在全国各省排名较靠前。而西藏、宁夏、青海、内蒙古和云南土地出让金覆盖比率较低,均在5%以下。

上市公司的数量及市值可以体现出一个省份的经济活力,省内上市公司的数量越多、市值越高,说明该省经济活力相对越强。

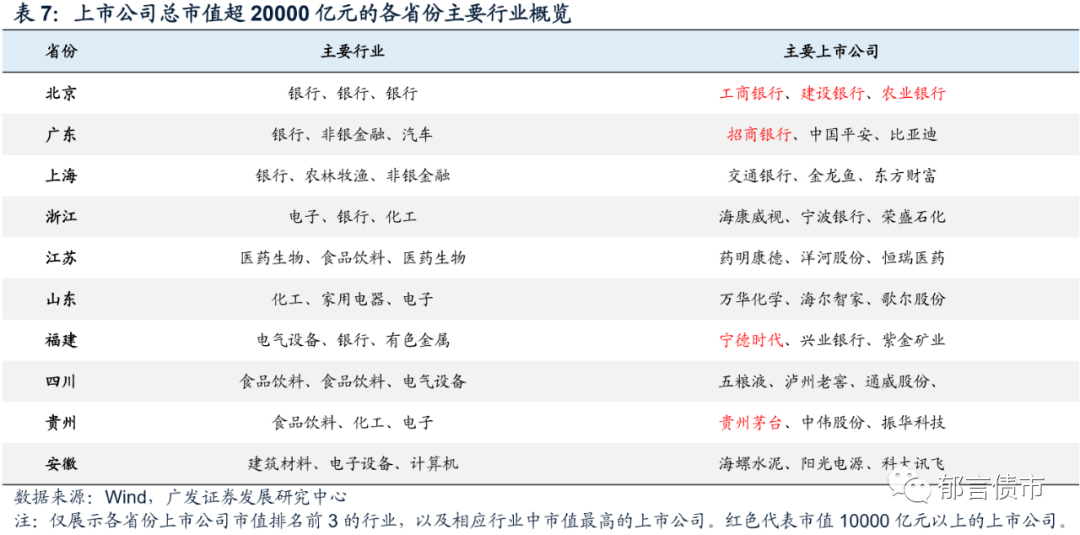

从上市公司总市值来看,截至2022年2月18日,北京、广东上市公司总市值远高于其他省份,均超过150000亿元,分别为192434.8亿元、156686.7亿元。上海、浙江、江苏次之,为69000-80000亿元;山东、福建、四川、贵州、安徽也超过20000亿元;而广西、西藏、宁夏上市公司总市值均不足3000亿元。

从上市公司数量来看,广东、浙江、江苏排名前三,上市公司数量分别为767、608、582家。北京、上海上市公司数量也超过300家。青海、宁夏、西藏、内蒙古上市公司数量相对较少,均不足30家。此外,贵州省上市公司仅33家,但其总市值达28389.9亿元(排名全国第9),主要由于贵州茅台市值23955.7亿元,在所有上市公司中排名第一。

我们进一步统计了总市值在20000亿元以上的10个省份市值排名前3的行业,以及相应行业中市值最高的上市公司。其中,北京市值前3的上市公司市值均在10000亿元以上,且均为银行业上市公司。广东拥有1家市值在10000亿元以上的上市公司,为招商银行,中国平安和比亚迪排名第二、第三,市值均在5000元以上。此外,福建的宁德时代市值也较高,在10000亿元以上。四川的食品饮料行业上市公司市值较高,排前二的分别为五粮液和泸州老窖。

地方国企和城投,都不同程度地绑定着地方政府的信用,这也使得信用风险的爆发,呈现区域系统性。比如,永煤违约之后,河南省的主体,都呈现出债券发行不畅的情况。在出现这种极端情况时,区域内部的金融资源,能否帮助当地企业实现借新还旧,显得格外重要。因而,我们也对各区域的金融资源分布进行了研究。

我们主要用区域内金融机构家数及资产总额来衡量金融资源,包括城商行、农商行、证券公司、信托公司、金融租赁公司。一般而言,区域内金融机构家数越多、总资产规模越大,在出现债务风险时政府可协调的资源越多。

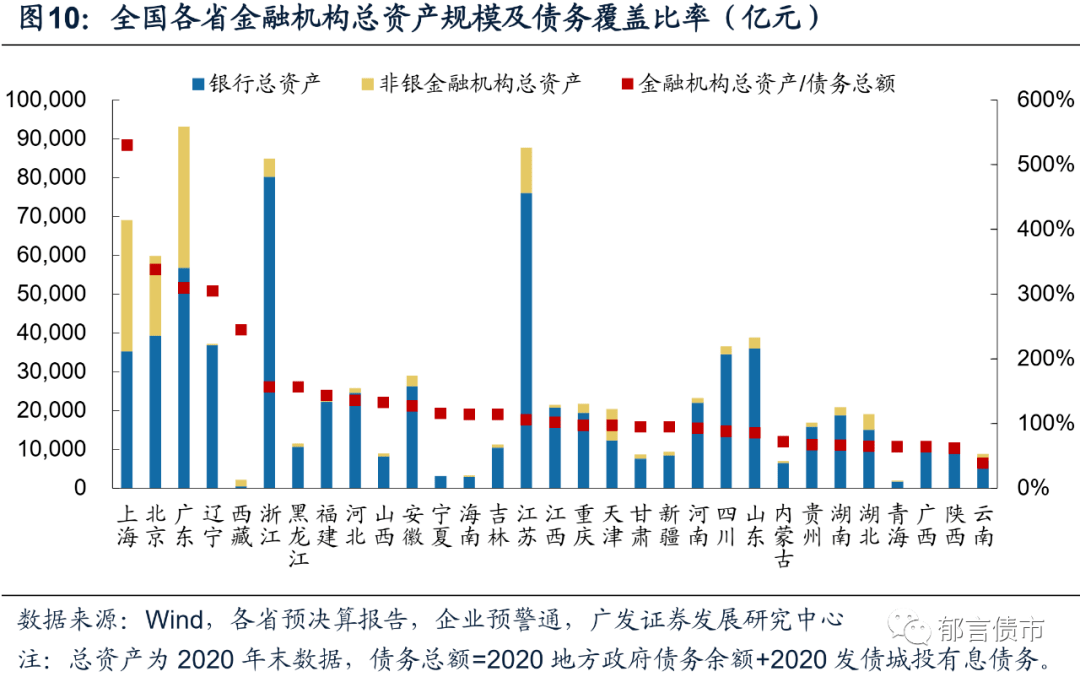

总体来看,广东、上海、北京、浙江无论是金融机构总资产规模本身,还是对地方债务总额(地方政府债务余额+发债城投有息债务)的覆盖比率均排名全国前6位。江苏虽然金融机构总资产规模较大(排名全国第2位),但由于地方债务总额也较高,覆盖比率处于105%的中上游水平。而青海、内蒙古、云南属于金融机构总资产规模,以及对地方债务总额覆盖比率双低的省份。

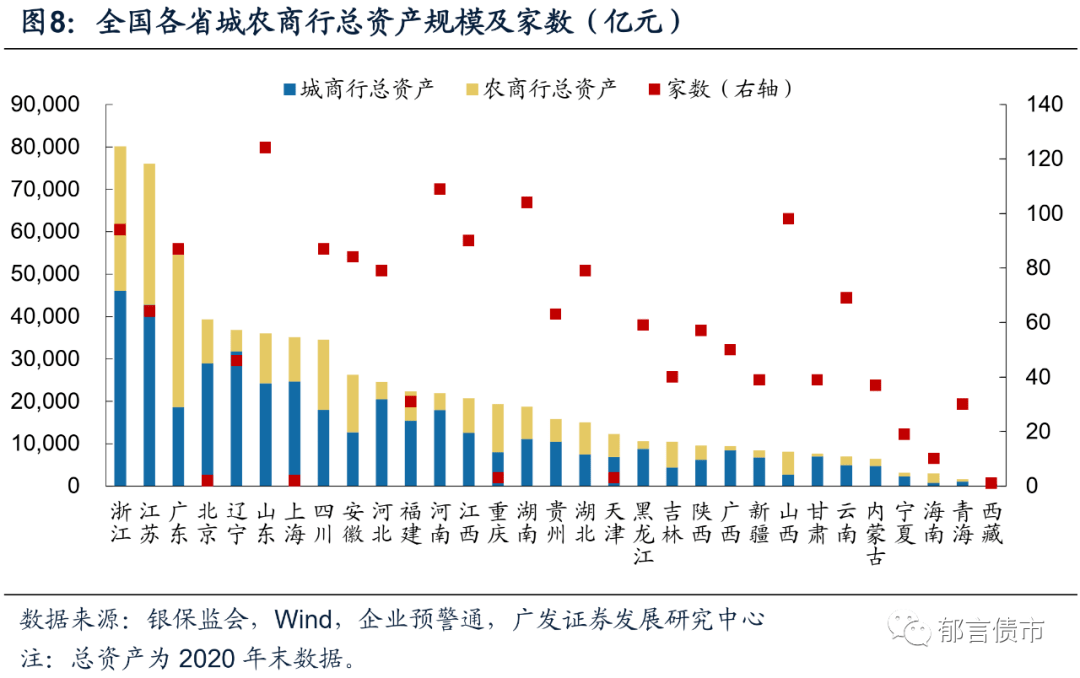

银行方面,城农商行贷款主要集中于本地,且经常参与本地城投债投资,对于本地支持力度较大。受限于农商行总资产数据难以全部获取,所以统计总资产规模时,我们只包括了能够获取数据的789家农商行和125家城商行,具有一定局限性,仅供参考。

从总资产规模看,东部地区城农商行资源显著优于中西部地区。截至2020年末,浙江和江苏城农商行总资产规模远高于其他省份,分别为80171亿元和76039亿元。广东、北京、辽宁、山东、上海、四川城农商行总资产规模均超过30000亿元。而西藏、青海城农商行总资产规模不足2000亿元。从家数看,截至2021年6月底,全国共有城商行130家、农商行1569家。其中山东、河南、湖南城农商行数量较多,均超过100家。而四大直辖市和西藏城农商行个数较少,均不足5家。

非银金融机构同样是金融资源的重要组成,在区域出现债务风险时,证券公司、信托公司和金融租赁公司也会在政府的协调下给予一定的支持。我们统计了247家非银金融机构,包括108家内资证券公司、68家信托公司、71家金融租赁公司。其中近四成集中在上海、广东和北京。此外,江苏、天津、浙江非银金融机构数量也相对较多,均超过10家。而中西部地区相对较少,大多数省份在5家以下。

从总资产规模来看,截至2020年末,广东、上海、北京非银金融机构总资产规模远远高于其余省份,分别为36424亿元、33898亿元、20548亿元。从具体构成来看,在总资产规模超过4000亿元的地区中,广东、江苏、北京和上海的券商总资产占比较高,均在75%以上;天津非银金融资源主要集中在金融租赁公司,占比高达91%,可能与在滨海新区注册可以享受一定的税收优惠政策有关;浙江和湖北的非银金融资源主要为券商和金融租赁公司,信托占比均不到10%。

整体来看,广东、江苏、浙江、上海和北京金融资源较为丰富。从总资产规模看,5个省份城农商行、非银金融机构合计总资产均超过5万亿元,远超其余省份。从具体构成来看,在合计总资产超过1万亿元的省份中,上海、天津、广东和北京的非银金融机构占比最高,均在30%以上;而辽宁的金融资源以城农商行为主,非银占比仅为0.9%。从金融机构总资产对地方债务总额(地方政府债务余额+发债城投有息债务)的覆盖比率来看,上海、北京、广东和辽宁覆盖比率在300%以上;而云南、陕西、广西、青海、湖北、湖南和贵州覆盖比率较低,均在70%以下,其中云南仅为38%。

2022年《资管新规》正式落地,理财产品全面净值化时代来临,投资者更加关心债券的流动性和估值波动风险。我们主要从三个方面来观察区域的债券市场情况,分别为一级净融资、信用利差、二级成交。

总体来看,江苏、上海、福建、广东和安徽城投债流动性较好,2021年城投债融资保持净流入,2021年以来各等级信用利差均有所压缩,二级成交量较大、换手率高且折价幅度较低。而云南、内蒙古、贵州、甘肃和辽宁等省属于一级发行受阻、信用利差走扩、二级成交流动性较差的省份。

2021年,江苏和浙江城投债仍保持较大的净融资量,且净融资规模较2020年有所增加。2021年江苏、浙江城投债净融资分别为5641亿元、5358亿元,远超其他省份,且较2020年净融资分别增加893亿元、1448亿元,城投债一级市场发行顺畅。山东、四川、江西、湖南、广东和湖北净融资也保持在1000亿元以上,但四川净融资相较2020年减少74亿元。天津、辽宁、云南、内蒙古、黑龙江、吉林、贵州、宁夏和甘肃2021年净融资为负,其中天津净融资为-860亿元,较2020年下降1039亿元,云南、贵州城投债净融资规模分别缩减373亿元、498亿元。

信用利差是市场给予城投债的估值,其变动一定程度上反映出市场对于区域城投债的态度。若区域城投债信用利差持续走扩,则表明投资者对区域内的城投债有所规避,可能削弱区域城投债的流动性。

2021年以来,不同省份、省内不同等级城投债信用利差走势分化明显。根据2021年1月1日至2022年2月18日各省公募城投债的信用利差变动特征,可以将其划分为4个梯队:第一梯队省份的城投债受到青睐,总体以及各等级信用利差均收窄,如安徽、江苏、浙江、福建等省;第二梯队省份有湖南、新疆、四川、河北和河南,其区域内的城投债,AAA和AA+利差收窄,而AA利差在走扩;第三梯队省份的城投债,只有AAA利差在收窄,AA+和AA利差普遍走扩;第四梯队省份的城投债,总体及各等级信用利差普遍走扩,受到市场规避。

二级成交数据也是反映投资者情绪的重要指标,我们主要分析成交量、换手率和平均折价比率。若一个省份成交量和换手率较高,并且折价成交幅度较小或者溢价成交,则表明该区域城投债的成交热度较高,流动性较好。

从近3年的成交量来看,江苏省城投债成交量遥遥领先,2021年成交量达到38116亿元,较2019的16538亿元和2020年的22100亿元更上一个台阶,主要由于区域内城投债规模较大。浙江、山东2021年成交量也破万亿,均在13000亿元以上。而海南、黑龙江、内蒙古2021年城投债成交量不足200亿元,其中黑龙江和内蒙古成交量较前2年有所减少。

江西、上海和青海城投债年成交换手率较高,均在40%以上,其中青海换手率较高主要因为存量债规模较小。福建、广东、江苏、山西、广西、安徽、西藏、陕西和山东城投债换手率在35%-40%之间。而黑龙江、辽宁城投债换手率不足20%。

结合平均折价比率来看,上海、福建和江苏在成交量较大、换手率较高的同时,保持0.1%以内的成交折价幅度,表明城投债流动性较好。此外,广东、安徽和湖北成交量均在6500亿元以上,换手率均在30%以上,成交折价幅度均小于0.15%,流动性也相对较好。贵州2021年换手率升至30%以上,但平均折价比率为-3.23%,可能表明市场对贵州城投债有抛售情绪。此外,甘肃、内蒙古、云南、辽宁换手率相对较低,平均折价幅度均在0.7%以上,区域内城投债流动性较差。

综合以上分析,我们将31个省份分为4个梯队,第一梯队:广东、上海、浙江、北京、江苏、福建。第二梯队:安徽、江西、湖北、山东、山西、新疆、重庆。第三梯队:四川、河北、陕西、河南、湖南、海南、西藏、广西。第四梯队:宁夏、天津、甘肃、黑龙江、贵州、云南、内蒙古、吉林、青海、辽宁。

城投相关政策超预期:如果城投相关政策超预期收紧,叠加还本付息压力较大,信用风险将上升。

版权声明:本文由本站发布,如需转载请注明出处。部份内容收集于网络,如有不妥之处请联系我们删除 400-0123-021 或 13391219793